Muy buen día a todos Ustedes que nos leen constantemente; en esta oportunidad comentaremos sobre el EBITDA Tributario – D.L 1424, que en síntesis viene hacer un límite a la deducibilidad de los gastos financieros.

¿Omar qué es el EBITDA Tributario?

Primero, precisamos que EBITDA es un término inglés que provienen de las Iniciales de “Earnings Before Interests, Tax, Depreciation and Amortization” que traducido al español significa “Resultado antes de Intereses, Impuestos, depreciación y amortización”.

Se le ha llamado EBITDA Tributario por muchos reconocidos expositores, debido a que este término es introducido en el Decreto Legislativo Nº 1424 de índole tributario y su cálculo se realiza sobre valores tributarios, los cuales pasaremos a explicar a detalle en este post.

¿Y cuál es la finalidad de este punto de la norma?

La finalidad es limitar la deducción de gastos empresariales (Intereses de préstamos) a fin que estos no se utilicen indebidamente para generar escudos fiscales.

¿Cuál es la operatividad de esta Norma?

Esta norma busca poner un límite a la deducibilidad del gasto por intereses de deudas establecidas en el inciso a) del artículo 37º de la Ley del Impuesto a la renta. Dicho límite está establecido de la siguiente manera:

“…Para efecto de los gastos previstos en este inciso, se tendrá en cuenta lo siguiente:

No son deducibles los intereses netos en la parte que excedan el treinta por ciento (30%) del EBITDA del ejercicio anterior”….

Es decir, el límite máximo para deducir gastos por conceptos de intereses de deudas es el que resulte de aplicar el 30% al EBITDA del ejercicio anterior. Si pasa ese límite, la diferencia es NO DEDUCIBLE.

¿Omar y cómo determino ese EBITDA tributario?

El D.L 1424 denomina EBITDA a la Renta neta luego de efectuada la compensación de pérdidas más los intereses netos, depreciación y amortización; es decir, el EBITDA se determina con la siguiente formula:

OJO; al referirse a Intereses netos se refiere al Monto de los gastos por intereses que exceda el monto de los ingresos por intereses, computables para determinar la renta neta.

Omar, ya me mareaste ¿Me lo puedes explicar con un Casito práctico?

Por supuesto que sí. Aquí vamos.

Caso:

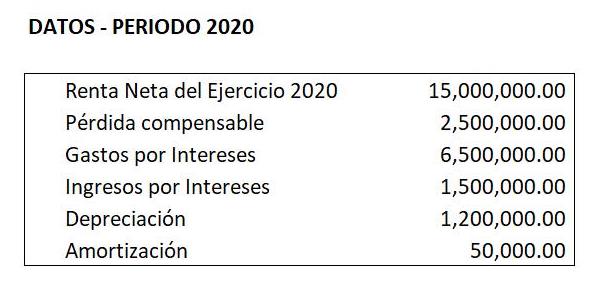

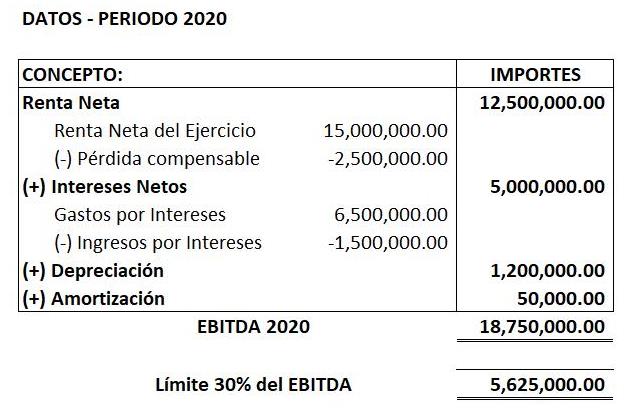

La empresa OP CONSULTANTS SAC, dedicada a prestar Servicios de Asesoría Contable y Tributaria ha terminado con los siguientes montos durante el ejercicio 2020. Se pide calcular el límite a deducir por los Intereses del Periodo 2021.

De acuerdo a estos datos, procedemos a calcular el EBITDA, con la finalidad de obtener el límite máximo de deducción de intereses para el periodo 2021.

¿Quedó claro?

Espero que sí. Este cálculo me permite saber cuánto es el monto máximo que yo puedo deducir por concepto de gastos por intereses de deudas.

¿Omar y eso es aplicable a todo tipo de empresas?

No. Déjame decirte que la norma específica sus excepciones; es decir, no se aplica a los siguientes contribuyentes:

- Empresas del sistema financiero y de seguros.

- Empresas cuyos ingresos netos del ejercicio sean menores a 2500 UIT.

- Contribuyentes en el marco de la Ley de APP – D. Leg 1224.

Tampoco se aplica en los siguientes casos:

- Intereses que provengan de actividades en el marco de la Ley APP – D. Leg 1224

- Intereses de endeudamientos provenientes de la emisión de valores mobiliarios representativos de deuda que cumplan con ciertas condiciones.

¿Y cuándo entra en vigencia esta Norma?

Si bien es cierto que este Decreto legislativo es de setiembre del 2018, la parte que corresponde al límite en función al EBITDA entró en vigencia a partir del 01 de enero del 2021.

CONCLUSIÓN:

- Para el periodo 2021, los gastos por intereses de deudas tienen un límite del 30% del EBITDA del ejercicio anterior.

- Esta norma no aplica a empresas del sistema financiero y de seguros, a empresas con ingresos menores a 2500 UIT y a contribuyentes en el marco de la ley APP – D.L 1224 .

Espero haya sido claro en este post y que sea de mucha utilidad; quedo muy agradecido con ustedes.

Si deseas consultar algo adicional o deseas una asesoría sobre este tema, estamos para servirte; puedes dejar tu comentario o solicitar una cita al WhatsApp 968 145 213 o al email informes@elblogdelcontador.com

Ya saben, si les pareció interesante esta información, Califica con tu Opinión (Me ayudarías mucho), y ¡compártela con tus amigos y/o colegas en las redes sociales!.

Puedes copiar en tu blog o redes el contenido de este Post, siempre y cuando cites la fuente y el autor. El Blog del contador Peruano (www.elblogdelcontador.com).

¡Dios les bendiga!

CPCC Omar Jovany Panta Chero

Muchas gracias, muy buena la explicación.

Tengo una Consulta, las empresas cuyos ingresos netos del ejercicio sean menores a 2500 UIT, los ingresos refiere al del ejercicio anterior o al cierre del ejercicio actual?