Hola, buenos dias; en esta oportunidad hablaremos sobre los Sistemas de Arrastre de la Pérdida Tributaria en la Declaración Anual de Renta, y lo trataremos mediante un Caso Práctico.

Omar ¿Qué es eso del arrastre de pérdidas?

El arrastre de perdidas, es un tipo de Sistema de Compensación de pérdidas, en las cuales la Empresa que ha obtenido Perdida tributaria en un ejercicio, puede compensarla en los siguientes ejercicios en los cuales obtenga Utilidades.

¿Existe una base legal de ello?

Efectivamente que si, El Articulo 50° de la Ley del Impuesto a la Renta, menciona 2 Tipos de Sistemas de Compensación de Perdidas Tributarias.

Te explico el Primer Sistema – Sistema A:

a. Compensar la pérdida neta total de tercera categoría de fuente peruana que registren en un ejercicio gravable imputándola año a año, hasta agotar su importe, a las rentas netas de tercera categoría que obtengan en los cuatro (4) ejercicios inmediatos posteriores computados a partir del ejercicio siguiente al de su generación. El saldo que no resulte compensado una vez transcurrido ese lapso, no podrá computarse en los ejercicios siguientes.

Omar, me perdí, explícame esto:

Básicamente, del Sistema A podemos decir que:

- Se permite compensar el 100% de la Renta Neta obtenida en los siguientes ejercicios.

- El plazo para agotar el importe de la Pérdida Tributaria es de cuatro (4) ejercicios inmediatos siguientes.

- Se pierde el saldo no compensado después de transcurrido el plazo antes mencionado.

¿Lo entendiste?

Mas o menos

Bueno, te lo explico con un Caso Práctico.

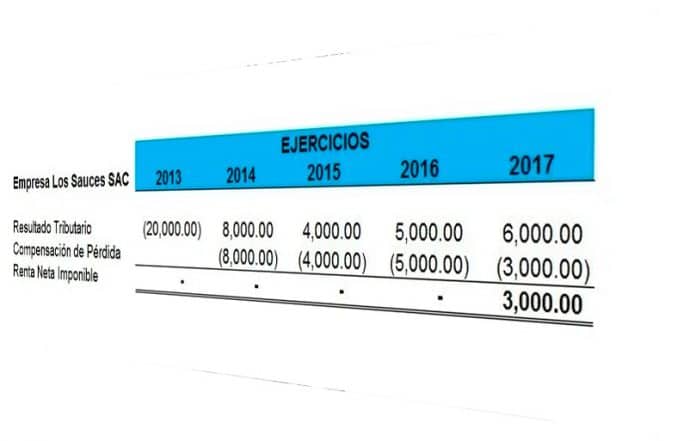

La Empresa Los Sauces SAC, ha obtenido una pérdida en el Periodo 2013 de S/20,000.00. Mediante este sistema (A), arrastraremos la pérdida, sabiendo que ha obtenido resultados positivos en los siguientes periodos de: 2014: S/8,000 2015: S/4,000 2016: S/5,000 y en el 2017: S/6,000.

Como podrás apreciar, en el cuarto año (2017), terminó de compensar la Pérdida de S/20,000, obteniendo una renta Imponible de S/3,000.00

Omar ¿Qué hubiera pasado si llegó el 4to año (2017) y no he terminado de compensar la pérdida?

Perderás el saldo no compensado; es decir, ya no lo podrás compensar en el siguiente ejercicio.

Ahora te explico el Segundo Sistema – Sistema B:

b. Compensar la pérdida neta total de tercera categoría de fuente peruana que registren en un ejercicio gravable imputándola año a año, hasta agotar su importe, al cincuenta por ciento (50%) de las rentas netas de tercera categoría que obtengan en los ejercicios inmediatos posteriores.

Omar, otra vez me perdí

Básicamente del Sistema B podemos decir:

- Se permite compensar hasta el 50% de la Renta Neta obtenida en los siguientes ejercicios.

- No hay un plazo máximo para agotar el importe de la Pérdida Tributaria.

- Mediante esta forma de compensación se llega a emplear toda la pérdida tributaria.

Para una mejor comprensión también te lo explicaré mediante el mismo ejemplo práctico.

La Empresa Los Sauces SAC, ha obtenido una pérdida en el Periodo 2013 de S/20,000.00. Mediante este sistema (B), arrastraremos la pérdida, sabiendo que ha obtenido resultados positivos en los siguientes periodos de: 2014: S/8,000 2015: S/4,000 2016: S/5,000 y en el 2017: S/6,000.

Como podrás ver, se ha compensado solamente el 50% de las Utilidades obtenidas en los siguientes periodos, a diferencia del Sistema A, que se compensaba el 100%.

Omar, pero ya completamos 4 años y no he compensado el total de la pérdida, ¿perderé el saldo también?

NO. Mediante este sistema no hay un límite de tiempo para compensar la pérdida, es decir, puedes seguir compensando en el Ejercicio 2018, 2019, 2010, etc hasta agotar la totalidad.

Omar qué pasa si elegí el Sistema A, pero luego me di cuenta que no me conviene este sistema, ¿puedo cambiar de Sistema?

No. La Ley del Impuesto a la Renta en su artículo 50°, señala que; el sistema lo eliges al momento que presentas la Declaración Anual de Renta, una vez elegido el tipo de sistema, ya no puedes cambiar de sistema.

Espero que esta información sea de mucha utilidad. Estoy muy agradecidos con todos Ustedes que me vienen siguiendo mediante este Blog. Ya saben, no se olviden compartir esta información con sus amigos y/ colegas en las redes sociales.

Si deseas una asesoría mas especializada, puedes contactarme a mi whatsapp 968 145 213.

#EsMejorDarQueRecibir

Bendiciones!!

Atentamente;

CPCC Omar Jovany Panta Chero (wwww.elblogdelcontador.com)

Síguenos en:

Facebook: El Blog del Contador Peruano

Twitter: @ElBlogcontador

Canal YouTube: El Blog del Contador Peruano

Estimado Omar, cual es considerada resultado tributario: casilla 100 (utilidad antes de adiciones) o casilla 106 (renta neta del ejercicio) esta información es importante ya que si tienes adiciones importantes va a registrar una ganancia mayor para tomar en cuenta el arrastre de perdida del sistema B. Por favor te agradezco de antemano tu gentil respuesta.

Gracias.

Estimada Palmira. De acuerdo a tu pregunta, La casilla 106 es en la que se encuentra consignada la Utilidad Tributaria. Saludos!

Hola Omar, si tuve pérdida el año 2015, ganancia el 2016, pérdida el 2017. ¿Cada periodo es independiente de elegir el sistema? y si fuese así, ¿Cómo ingreso en el pdt ambos sistemas?. Gracias y saludos. Felicitaciones por darnos estos alcances.

Efectivamente. Cada periodo es Independiente. Te recomiendo en este caso, llevar un control de cómo vas llevando la compensación de pérdidas año tras año.

Hola Omar, tengo perdida tributaria en el 2016, de S/ 60000, 2017 S/ 15000 y 2018 S/ 8000 y escogí el sistema de arrastre b) todos los años, en el 2019 tengo una pequeña utilidad de S/ 5000, sé que tengo que aplicar hasta el 50% de la utilidad, consulta: ( aplico el 50% al 2016, el restante 50% al 2017…?) o sumo la perdida de todos los años y solo aplico el 50% al total de todas las perdidas?, gracias por tu apoyo, y felicitaciones por tus aportes.

Efectivamente deberás aplicarla a la suma total de las perdidas acumuladas!

Buenos Noches Omar, Mi pregunta es lo siguiente en el Ejercicio 2017 tuve Utilidad 1600, 2018 tuve perdida 5200 y este año tuve utilidad 45,000.00, como aplico el arrastre de la perdida en el año 2019, y como es el asiento contable, espero tu ayuda gracias, Saludos

Estimada hay dos formas de aplicar el arrastre, una es aplicando el 100% de la perdida y la otra es aplicando solo el 50%, con ciertas características logicamente. Sin embargo con respecto a tu caso, debería aplicar el 100% de tu perdida 2018 en el 2019. Eso lo haces via declaración Jurada. Asiento contable no deberáias realizar, Igual la cuenta 59 se netea! Saludos!

Estimado Omar, disculpa la pregunta pero a que te refieres con netear? Ya que tengo la misma duda que la compañera, no sería necesario un asiento contable 592 Perdidas acumuladas / 591 Utilidades acumuladas? Desde ya te agradezco por tu respuesta, saludos.

Es válido lo que mencionas Victor.

Que tal amigo Omar, eh mi duda es la siguiente, si al tener una perdida, y los socios llegan a asumir aquello haciendo un aumento de capital(Ingreso de efectivo por el monto de la perdida) ¿Ya no se aplicaría todo ese procedimiento arraste de perdidas no es así? O es independiente eso, e igual se tiene que aplicar aquel arraste de perdidas? De antemano, muchas gracias por la respuesta 😉

Igual se podría aplicar. Es independiente de cualquier aumento de capital que pueda haber.

Otra consulta, ¿Y que sucede con el impuesto a la renta pagado mes a mes en el ejercicio que se obtuvo aquella perdida? Nuevamente gracias de antemano por la respuesta 😉

Ese Impuesto puedes determinar al final del Periodo (Con la presentación del balance), si pedir devolución o aplicarlo contra futuros pagos a cuenta.

Hola Omar, tengo una duda, en el año 2018 tuve una perdida contable de 200,000 pero con los ajuste la perdida resulto 180,000 (perdida tributaria) ; para el año 2019 situación similar perdida de 130,000 y con ajuste la perdida tributaria resulto 90,000; Sistema elegido A. En el supuesto que para el año 2020 tenga utilidad, debo deducir la perdida contable o la tributaria?. Muchas gracias por la atención.

Perdida Tributaria!

Estimado Omar, consulta si cuando realizo el diario simplificado al hacer el cierre la 59 se netea es decir toma la perdida del año 2018 y la ganancia del 2019 arrojándome ganancia para ese año 2019, para efectos tributarios tengo un saldo de IR a pagar S/ 18 000 y una perdida del año 2018 sistema A por S/ 20 000 lo aplico y no se paga nada.

Claro, pero la pérdida se aplica al resultado del ejercicio Positivo, no al Impuesto. Es decir, los 20 mil de pérdida lo aplicas al Resultado, no al Impuesto.

Hola estimado, tengo una consulta, llevo arrastrando perdidas desde el año 2016 hasta el 2019 , estoy con el sistema B, como haria para el periodo 2020 con las perdidas que tengo acumuladas. Agradezco de antemano su respuesta.

Saludos,

En el sistema B, seguiras compensando el 50% hasta agotarlo.

Hola Omar, Excelente alcance!

Muy agradecido por tu comentario

Hola Omar, tengo una consulta, en el 2019 obtuve una pérdida por S/8,000 más las adiciones y deducciones me generó 10,900 de pérdida, ¿Por cuestiones de control, debo registrar un asiento por el impuesto a la renta que me representa esta pérdida ? ¿Que pasaría con las vacaciones que son deducibles para el año 2019 si he obtenido una pérdida? Agradezco de antemano tu respuesta. Saludos cordiales.

Estimado Omar, buenas noches; una consulta¿dónde puedo encontrar que tipo de sistema de compensación se utilizó en la declaración anual?. De antemano, gracias por tu apoyo.

En la misma declaración debe estar.

una consulta

Qué elementos deben de tomar en cuenta para elegir entre el Sistema A o B para el

arrastre de las pérdidas

Buen dia. No existen criterios fijos, va a depender de la situacion de la empresa, como por ejemplo su proyección para recuperarse en el tiempo, entre otros.

Buenas tardes

En el Sistema B, considera una perdida de S/20,000 y al final no se muestra el arrastre respectivo de 8,500, esa es mi duda, lo demás esta claro.

Ese saldo se va a ir arrastrando hasta que se agote.

Buen dia sr. Omar, que sucede si la perdida nno se puede compensar en los siguientes 4 ejercicios ya que obtienes perdidas en todos ellos, esta perdida esta registrada en la cuenta 592 contablemente cual seria el asiento para su extorno.

Hola, Omar. tengo una consulta; el 2019, tuve una perdida, 10,000 y este año 2020 también determine una perdida. ¿aquí no hago ningún arrastre de perdida?, o ¿Cómo puede proceder?.

Muchas gracias por compartir tu información.

Preciso mi consulta. Hola Omar, estando en el sistema A, en el año X obtuve una pérdida, la cual compensé en los años siguientes X+1, X+2, X+3 y X+4, quedando un saldo importante por compensar del año X, la norma establece que pierdo dicho saldo, te consulto, ¿ Cuál es el tratamiento Financiero y Tributario del saldo No compensable ?

El arrastre de pérdidas tiene solo incidencia tributaria. En el aspecto financiero no tendría incidencia. La pérdida Contable sigue siendo pérdida, la pérdida tributaria que no puede compensarse con años siguientes se pierde solamente, ya no se tiene el derecho a compensar.

Hola Omar

Hay algo que no entiendo, se hace de manera anual, o lo puedo arrastrar al periodo del año sgt mes a mes, es decir pérdidas del 2020 fueron 150,000.00, lo puedo para tomar los pagos a cta del 2021 mes a mes???

Las pérdidas se arrastran de manera Anual, segun el tipo de sistema elegido. Lo que se arrastra mes a mes son los pagos a cuenta realizados en el ejercicio anterior.

Hola estimado Omar muy buen aporte! Tengo una consulta en la práctica ¿Qué tratamiento se le da a la 592 pérdida contable … para efectos financieros?¿ Existe algún acto societario o forma de poder revertir esa cuenta? Gracias de antemano.

Las pérdidas contables se compensan con las utilidades que se van obteniendo en el tiempo, logicamente debe quedar establecido en actas por acuerdo de socios. Financieramente es así. Así mismo, tambien la Administración tributaria brinda la potestad de compensar las pérdidas que se vienen arrastrando, tal y como hablo en este post. Saludos.

un asiento de planilla por FAVOR

Hola Omar

Puedo poner la pérdida de un ejercicio en sistema «A» y el ejercicio siguiente también pérdida sistema «B» ??

Gracias, la información publicada me ha sido de suma importancia, bendiciones.

Tengo una consulta si tuve perdida en el 2017, posteriormente en el 2018 y 2019 tuve ganancia pero no hice la compensación, de igual forma en el 2020 tuve perdida pero en el 2021 tuve ganancia como podría hacer en ese caso? podría aun utilizar la compensación? si es sí que sistema debería elegir para poder utilizar mi compensación?

Buenas noches Omar, tuve perdida por 3 años seguidos, en el 4to año tuve utilidad y no las compense, y las declaré en la casilla 111 «Saldo de perdidas no compensadas», las puedo aplicar en el 5to año que también he tenido utilidad? o realizó la rectificación por el 4to año

Puedes compensar las que aun estan dentro del periodo de 4. Sin embargo, puedes rectificar para compensar la pérdida mas antigua tmbn.

Hola Omar, una consulta, en el año 2021 tengo una perdida de 30 mil soles, el el año 2022 tengo ganancia por 140 mil soles, segun la norma indica: «De obtenerse renta neta positiva en el ejercicio, las pérdidas netas compensables de ejercicios anteriores se deberán compensar hasta el 50% de la renta neta de tercera categoría. Los saldos no compensados serán considerados como la pérdida neta compensable del ejercicio que podrá ser arrastrada a los ejercicios siguientes»

En este caso el 50% de la utilidad es MAYOR a la perdida, el 50% es de 70 mil soles, entonces puedo compensar la perdida en su totalidad por 30 mil soles?

Es correcto!