¡Hola!, buenos días con todos, en esta oportunidad hablaremos sobre el Tratamiento Contable de los Gastos por Tributos, teniendo en cuenta que algunos Tributos son gastos y otros no.

¿Omar y qué es un Tributo?

La Norma Tributaria no proporciona una definición de «Tributo», pero si una clasificación; Pero podemos decir que un tributo es:

Es una prestación de dinero que el Estado exige en el ejercicio de su poder de imperio sobre la base de la capacidad contributiva en virtud de una ley, y para cubrir los gastos que le demande el cumplimiento de sus fines. (Héctor Villegas; Curso de Finanzas, Derecho Tributario y Financiero. Tomo I – Buenos Aires.)

La Norma II del Título Preliminar del Código Tributario establece que el término Tributo comprende a:

a) Impuestos: Son los tributos cuyo pago no origina por parte del Estado una contraprestación directa en favor del contribuyente. Tal es el caso del Impuesto a la Renta, Impuesto General a las Ventas, etc.

b) Contribuciones: Es el tributo que tiene como hecho generador los beneficios derivados de la realización de obras públicas o de actividades estatales, como lo es el caso de la Contribución al SENCICO.

c) Tasas: Es el tributo que se paga como consecuencia de la prestación efectiva de un servicio público, individualizado en el contribuyente, por parte del Estado. Las Tasas pueden ser las siguientes: Arbitrios, Derechos y Licencias.

¿Omar y qué tributos son gastos?

Debemos tener en cuenta que no todo Tributo es Gasto. Los Tributos que son Gastos son aquellos que no son recuperables tales como el Impuesto Predial, Impuesto al Patrimonio Vehicular, los Arbitrios, licencias, derechos, entre otros.

¿Y cuáles NO son gastos?

Tal y como hemos dicho, no son gastos aquellos que son recuperables, es decir; aquellos que otorgan derecho a Crédito Fiscal, tales como el Impuesto General a las Ventas, el Impuesto Selectivo al Consumo, entre otros.

También; hay que tener en cuenta que existen Tributos que forman parte del Costo de Activos, tal como lo es el Impuesto de Alcabala, el cual no es gasto; si no que forma parte del Costo de adquisición del Terreno.

Ahora, pasaremos a explicar el Tratamiento Contable mediante un Caso Práctico.

Caso Práctico:

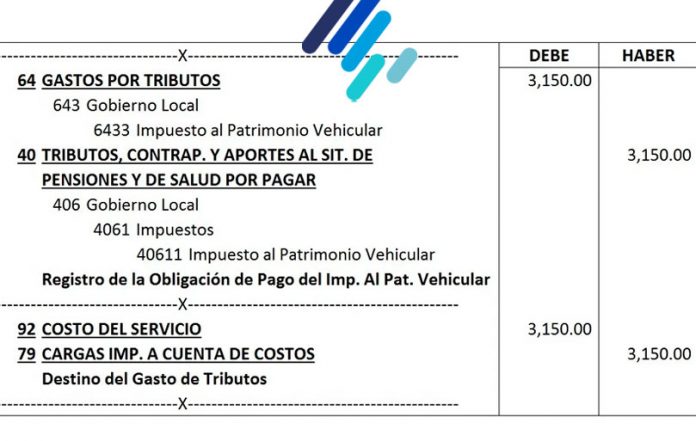

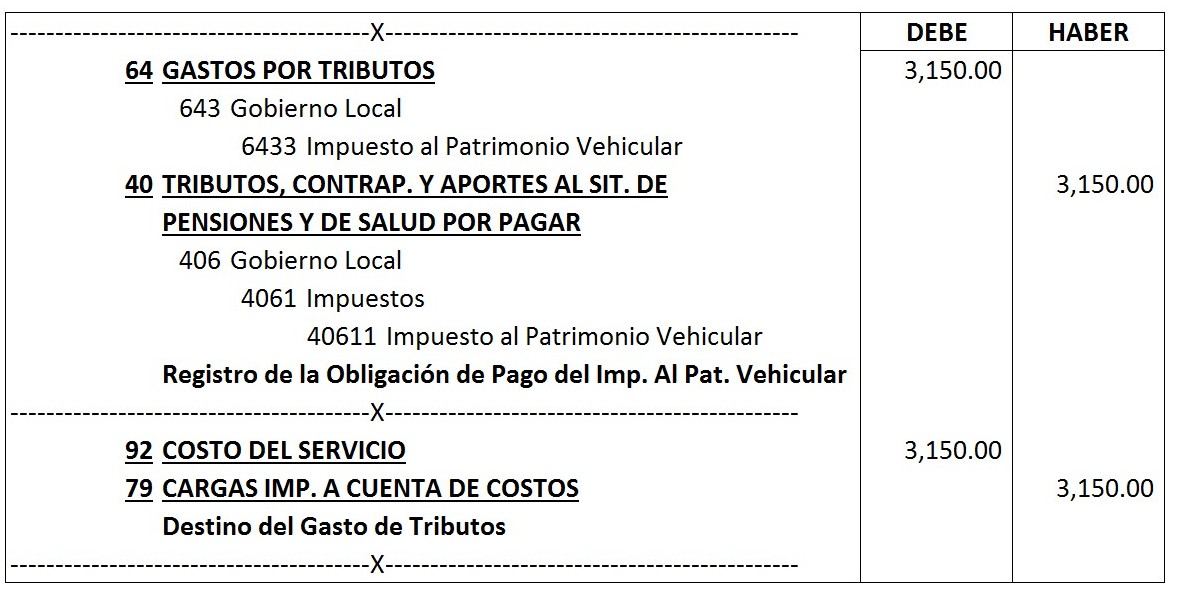

La Empresa Transporte Mabel, ha recibido y pagado la liquidación del Impuesto al Patrimonio Vehicular 2018 de 3 de sus vehículos que son utilizados en el reparto de mercadería de los clientes. El Impuesto de cada vehículo asciende a S/1,050.00 Soles.

Se pide hacer el Registro Contable respectivo.

Nota:

El Impuesto al Patrimonio Vehicular, es de periodicidad anual, grava la propiedad de los vehículos, automóviles, camionetas, station wagons, camiones, buses y omnibuses con una antiguedad no mayor de 3 años. Este plazo se computa a partir de la primera inscripción en SUNARP.

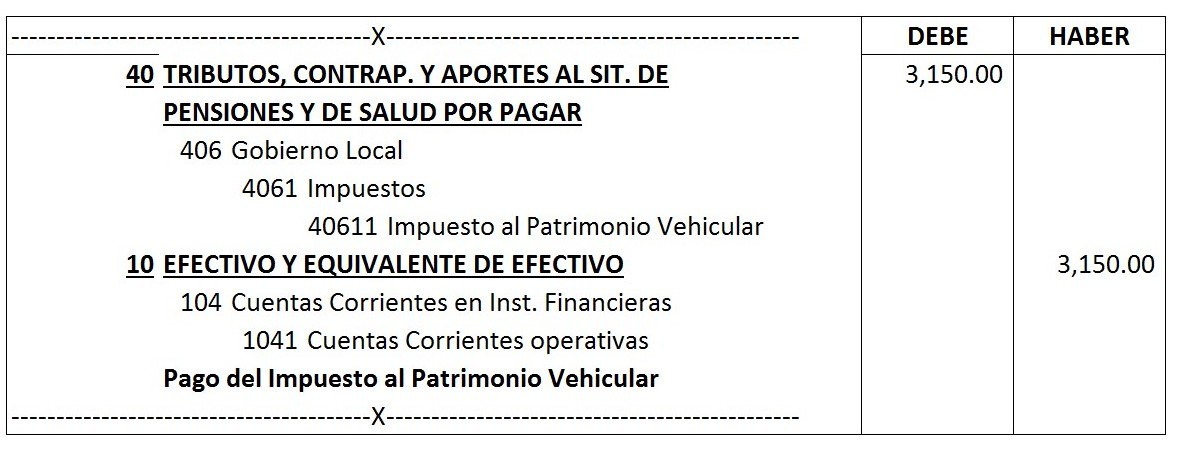

A continuación registramos el Pago respectivo:

A tener en cuenta:

- El Pago del Impuesto al Patrimonio Vehicular se realiza con posterioridad a la Compra del vehículo, por tanto; se registra como gasto en el periodo en que se tiene la Obligación de Pago.

- Es deducible solo el Pago del Tributo que recae sobre los Bienes o Servicios productores de Renta Gravada.

Puedes descargar el Post en PDF AQUÍ.

Muy agradecido con todos Ustedes, espero que este Post les haya sido de mucha utilidad. Ya sabes, si te pareció interesante este post, compártela con tus amigos y/o colegas en las redes sociales.

Muy agradecido

CPCC Omar Jovany Panta Chero

Asesor y Consultor de Empresas

Docente, Expositor y Capacitador en Temas Contable – Tributario

Visita nuestra Página web: (wwww.elblogdelcontador.com)

Síguenos en:

Facebook: El Blog del Contador Peruano

Twitter: @ElBlogcontador

Canal YouTube: El Blog del Contador Peruano

Hola mi estimado , to Tambien soy egresado de la UNPRG de lambayeque , un saludo

Saludos mi estimado! Genial! Un abrazo!

«La Pedro es la Pedro»

puedes poner problemas de trasnferencia bancaria de deposito saludos

SR OMAR .. BUEN DIA una consulta el pago del alcabala es costo o gasto , estoy confundida por los ejemplos que he visto de algunos ponentes. gracias

El Impuesto del alcabala es un Impuesto asumido por el comprador al momento de adquirir un Inmueble. Bajo el escenario NIIF, viene a formar parte del COSTO de adquisicion.

Para licencia de funcionamiento

La licencia de funcionamiento si es gasto.

Hola, estás afirmando que la alcabala no se registra como gasto sino como COSTO para el comprador? Quería saber en qué parte de la NIIF dice eso. Saludos

Parrafo 16 de la NIC 16

BUENOS DIAS UNA CONSULTA ,

QUE CUENTA UTILIZARIA PARA REGISTRAR GASTOS POR LIMPIEZA PUBLICA

6432

¿porque se considera gasto el impuesto al patrimonio vehicular?

Debido a que es un impuesto no recuperable.

hola, por favor como se registran los descuentos de arbitrios

Si te refieres al gasto por arbitrios, es el mismo tratamiento. 64/10

Buenos Dias Omar…una consultita..cual es el tratamiento contable de los arbitrios municipales….estos son como tasas cuenta 2103.010102 o tributos municipales cta.2103.990901 ?…favor su comentario

Buen articulo amigo Omar, gracias por compartir tus conocimientos.

Hola Estimado Omar,

Si yo quisiera provisionar mensualmente los gastos de arbitrios, ¿cuales serian las cuentas de provision y devengue ?

Las cuentas para registrar el gasto seria 64/40 y para el pago de los mismos seria 40/10

Hola Omar, una consulta, para pagos de vigencias de poder o cualquier tema con SUNARP, va tambien en la 64? gracias.

Asi es. Son tasas registrales.

Hola estimado, el pago de autoevaluó de terreno a nombre de la empresa en que se considera? en la cuenta 64?

Basado en la NIC 16, tendrías que ponerlo como parte del costo de adquisición del Inmueble.